栏目:怎么买股票 作者:怎么买股票 更新:2026-02-20 阅读:9

<怎么买股票>A股散户长期亏损根源剖析:交易制度、规则及监管层面解读

——从交易制度、交易规则与市场监管的多维剖析

在中国资本市场近三十余年的快速发展中,A股市场已成为全球第二大股票市场,上市公司数量突破5400家,总市值超80万亿元。然而散户做股指期货死是必然的,与市场规模的扩张形成鲜明对比的是,普通投资者(散户)长期“七亏二平一赚”的困境始终未能根本扭转。截至2025年,高达81%的散户账户处于亏损状态,仅18.9%实现盈利。这一现象并非偶然,而是根植于交易制度设计、市场规则偏向与监管执行缺位等系统性结构性问题。本文将从交易制度、交易规则与市场监管三个层面散户做股指期货死是必然的,深入剖析A股散户“被收割”的深层逻辑。

一、交易制度:结构性失衡下的“天然劣势场”

A股的制度设计,本质上服务于“融资功能优先”的政策目标,而非“投资回报导向”。这种制度取向,使市场从诞生之初便埋下了散户难以盈利的基因。

1. T+1交易制度加剧流动性风险

A股实行“T+1”交易机制,即当日买入的股票次日方可卖出。这一制度本意为抑制投机,实则严重削弱了散户的风险应对能力。当个股突发利空消息时,机构可通过融券、股指期货等工具对冲,而散户因无法当日卖出,只能被动承受连续跌停的“流动性枯竭”风险。2025年某“低空经济”概念股单日暴跌30%,散户集体踩踏却无法及时止损,便是T+1制度下“被动接盘”的典型写照。

2. 做空机制缺失,形成“单边市”恶性循环

A股缺乏有效的做空工具,融券规模长期不足总市值的0.1%,远低于成熟市场。这导致市场在下跌周期中缺乏反向力量制衡,形成“下跌—平仓—进一步下跌”的负反馈。2015年股灾中,场外配资爆仓引发系统性风险,而机构却可通过做空ETF、期权等工具对冲,散户则成为唯一的风险承担者。数据显示,熊市中散户平均回撤幅度是机构的2-3倍。

3. 交易时间全球最短,加剧“信息挤压”

A股每日交易时间仅4小时,全年仅972小时,为全球主要市场中最短。相比之下,美国为1,638小时,英国超2,150小时。极短的交易窗口使信息集中释放,价格波动被人为放大,散户在开盘与收盘的“黄金十分钟”内频繁追涨杀跌,成为机构“情绪收割”的目标。

二、交易规则:规则偏向与信息鸿沟的“降维打击”

即便在相同的交易规则下,散户与机构也处于完全不对等的博弈地位。规则的表面公平,掩盖了实质上的系统性不公。

1. 信息严重不对称,机构拥有“数据碾压”优势“。

- 机构投资者配备专业研究团队,可深入调研企业、分析产业链、预判政策走向;

- 散户则依赖媒体、股吧、短视频获取信息,往往在“利好”传遍全网时才进场,成为最后一棒接盘者。2025年“低空经济”概念炒作中,机构提前布局,散户追高入场,最终某个股从60元暴跌至18元,追涨者亏损超60%。

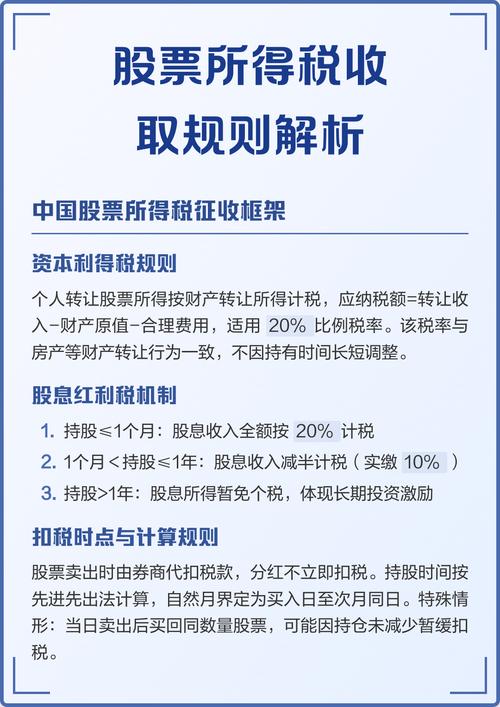

2. 交易成本差异显著,高频交易“蚕食”散户利润

- 机构因交易量大A股散户长期亏损根源剖析:交易制度、规则及监管层面解读,佣金可低至万分之三;

- 散户即便通过折扣券商,仍需支付万分之八至千分之一;

- 高频交易中,散户的交易成本占比远高于机构,长期操作下,利润被手续费“静默吞噬”。

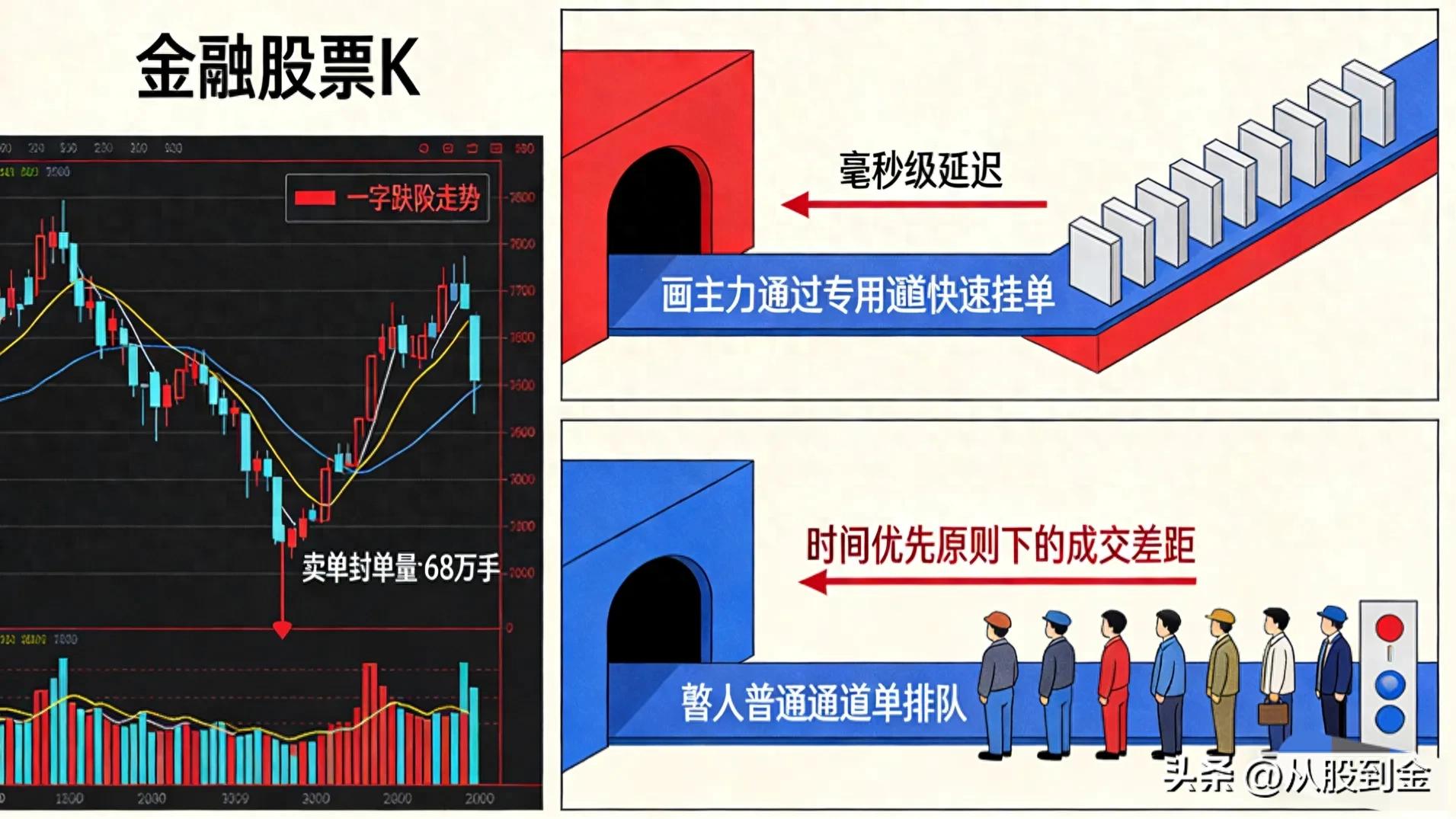

3. “庄家操盘”模式依然存在,散户沦为“筹码猎物”

尽管监管趋严A股散户长期亏损根源剖析:交易制度、规则及监管层面解读,但部分主力仍通过“左手倒右手”、虚假申报、拉抬打压等方式操纵股价。典型手法如:

- 在涨停价挂巨量买卖单,制造强势假象;

- 利用时间优先、价格优先规则,阻止散户成交;

- 配合大股东释放“订单暴增”等利好消息,诱导散户接盘。

仁东控股、长生生物等案例,均暴露了规则漏洞被恶意利用的现实。

三、市场监管:执法乏力与赔偿机制缺位

监管是市场公平的“最后防线”,但A股的监管体系在“追责”与“救济”两个维度仍显薄弱。

1. 违规成本过低,形成“罚酒三杯”效应

- 某财务造假案中,非法获利数千万元,最终罚款仅数百万元;

- 大股东“清仓式减持”后,公司业绩变脸,却难以追究其欺诈责任;

- 退市制度虽在完善,2024年退市52家创纪录,但相比5400家总量A股散户长期亏损根源剖析:交易制度、规则及监管层面解读,年退市率不足1%,远低于美股的6%-8%散户做股指期货死是必然的,大量“僵尸企业”长期占用资源。

2. 投资者保护机制严重不足

- 股东诉讼难:小股东提起派生诉讼门槛高、程序复杂,胜诉后赔偿执行难;

- 知情权受限:散户无权查阅董事会纪要、重大合同,而机构可通过“调研”获取非公开信息;

- 反摊薄保护缺失:公司再融资时,散户股权被稀释,却无有效补偿机制。

3. 独立董事与审计“形同虚设”

- 独立董事多由大股东任命,年薪依赖公司支付,难以真正“独立”;

- 审计机构被戏称为“涂脂抹粉”,部分财报造假案中,审计机构未尽责,却仅遭轻微处罚;

- 缺乏集体诉讼与“辩方举证”制度,使散户维权成本高昂。

四、深层根源:市场定位的错配

上述问题的根源,可归结为A股市场的根本定位错配:

- 它是“融资市”,而非“投资市”;

- 它是“政策市”,而非“法治市”;

- 它是“机构博弈场”,而非“散户庇护所”。

在这种定位下,散户天然处于食物链底端:

- 上市公司通过IPO、定增“吸血”;

- 大股东通过减持、质押“套现”;

- 机构通过信息、技术、资金优势“收割”;

- 散户则在“追涨杀跌”中承担全部风险。

五、出路何在?——从制度重构到投资者觉醒

要改变散户“亏损累累”的命运,必须从系统性改革入手:

1. 重塑市场定位:从“融资优先”转向“投资回报优先”,提升分红、回购、退市比例;

2. 逐步恢复T+0交易:在加强监管的同时还步恢复T+0交易,提升散户流动性管理能力;

3. 降低交易成本:取消或降低印花税,推动佣金市场化;

4. 强化监管执法:提高违法成本,建立集体诉讼制度,落实“零容忍”;

5. 完善投资者保护:赋予小股东更多诉讼权、知情权、反摊薄权;

结语

A股散户的亏损,不是“不够聪明”,而是在一场规则不公、信息不对称、监管缺位的游戏中,被迫承担了本不应由他们承担的系统性风险。市场不应是“割韭菜”的工具,而应是财富共享、风险共担的平台。唯有通过制度性重构,让市场回归“公平、公正、公开”的本质,才能真正实现从“散户困境”到“投资文明”的跃迁。

否则,牌桌仍在,规则未变,输家永远是那个坐在最边缘的人——普通投资者。